News

Inflation aux États-Unis : l’indice des prix à la consommation (CPI) d’aujourd’hui

Filippo Iachello

4 min

L’indice des prix à la consommation (CPI), utilisé pour estimer l’inflation aux États-Unis, vient de sortir.

Le sort du marché dépend de l’inflation américaine et, par conséquent, de l’indice des prix à la consommation (CPI) publié aujourd’hui. Depuis plusieurs mois, la question se pose de savoir quand la Réserve fédérale (FED) effectuera sa première baisse des taux d’intérêt, et comme son président Jerome Powell l’a répété jusqu’à la nausée, la décision dépend principalement de l’inflation américaine. Celle-ci tourne autour du seuil de 3 % depuis plus d’un an et est passée de 3,5 % à 3,3 % depuis mars.

Que nous disent les dernières données du CPI ? Le 31 juillet, lors de la dernière réunion du Federal Market Open Committee (FOMC) de cet été, la première baisse des taux d’intérêt depuis 2020 aura lieu.

À quoi s’attendre avec l’inflation américaine ?

L’inflation américaine est maintenant à, tandis que l’inflation ‘core’, dépourvue des composants plus volatils représentés par les prix des aliments et de l’énergie, est à. Cela est en baisse par rapport aux mois précédents, mais reste encore loin de l’objectif de 2 %, un seuil considéré comme sain pour l’économie.

Comme nous le savons, cette valeur est dérivée de l’indice des prix à la consommation (CPI), un indicateur économique utilisé pour mesurer l’évolution des prix des biens et services achetés par les consommateurs au fil du temps. Le CPI est calculé en collectant des données sur les prix d’un « panier » représentatif de biens et services que les consommateurs achètent habituellement. Ce panier comprend divers produits tels que la nourriture, les vêtements, le logement, le transport, l’éducation, les soins de santé et d’autres biens et services courants.

Jerome Powell a déclaré dans un discours ce mardi : « Le FOMC ne considère une réduction de la fourchette cible des taux appropriée qu’une fois qu’il a une plus grande confiance que l’inflation se dirige de manière soutenue vers l’objectif de 2 %. Qui sait si les chiffres de l’inflation américaine publiés aujourd’hui justifient une telle décision ? »

Malgré cette déclaration, qui était loin d’être optimiste, le président de la FED a néanmoins, par une autre déclaration, donné un léger coup de pouce aux marchés, en particulier les marchés traditionnels. Il a déclaré que : « dans le cas où les États-Unis réduiraient les taux trop tard (ou trop peu), cela pourrait nuire à la situation économique. »

En bref, comme c’est souvent le cas, le scénario est plutôt complexe. D’une part, la Fed pourrait décider de commencer à baisser les taux d’intérêt, peut-être de 25 points de base, après les bonnes nouvelles d’aujourd’hui. D’autre part, le ralentissement de l’inflation pourrait ne pas être suffisamment marqué et donc ne pas justifier une baisse des taux.

L’impact d’une baisse des taux

Les décisions de la FED sur les taux d’intérêt affectent directement la vie quotidienne des gens. Des taux d’intérêt plus élevés signifient des prêts plus coûteux pour l’achat de maisons, de voitures et pour les entreprises, mais offrent des rendements plus élevés aux épargnants qui choisissent les obligations d’État. Inversement, des taux plus bas rendent les prêts plus abordables, mais réduisent les rendements des économies. Par exemple, en 2023, les taux hypothécaires sur 30 ans ont atteint un sommet annuel de 7,79 % avant de tomber à 7,03 % fin mai 2024.

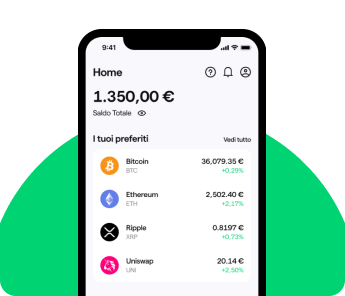

Les décisions de la FED influencent également la volatilité des marchés boursiers et des cryptomonnaies. En toute probabilité, une politique monétaire plus expansive ou, comme on dit dans le jargon, ‘accommodante’, stimule la performance de ces actifs, considérés comme plus risqués que les obligations. Le marché haussier de 2021, par exemple, a commencé précisément lorsque les principales économies mondiales, surtout l’économie américaine, ont décidé d’adopter des politiques économiques stimulant la croissance pour se remettre de la grave crise causée par la pandémie de COVID-19.

Nous verrons si les dernières données sur l’inflation américaine publiées aujourd’hui poseront les bases d’un scénario similaire dans les mois à venir ou si, au contraire, la situation est encore délicate et nous devrons encore attendre plusieurs mois pour voir la première baisse des taux d’intérêt.