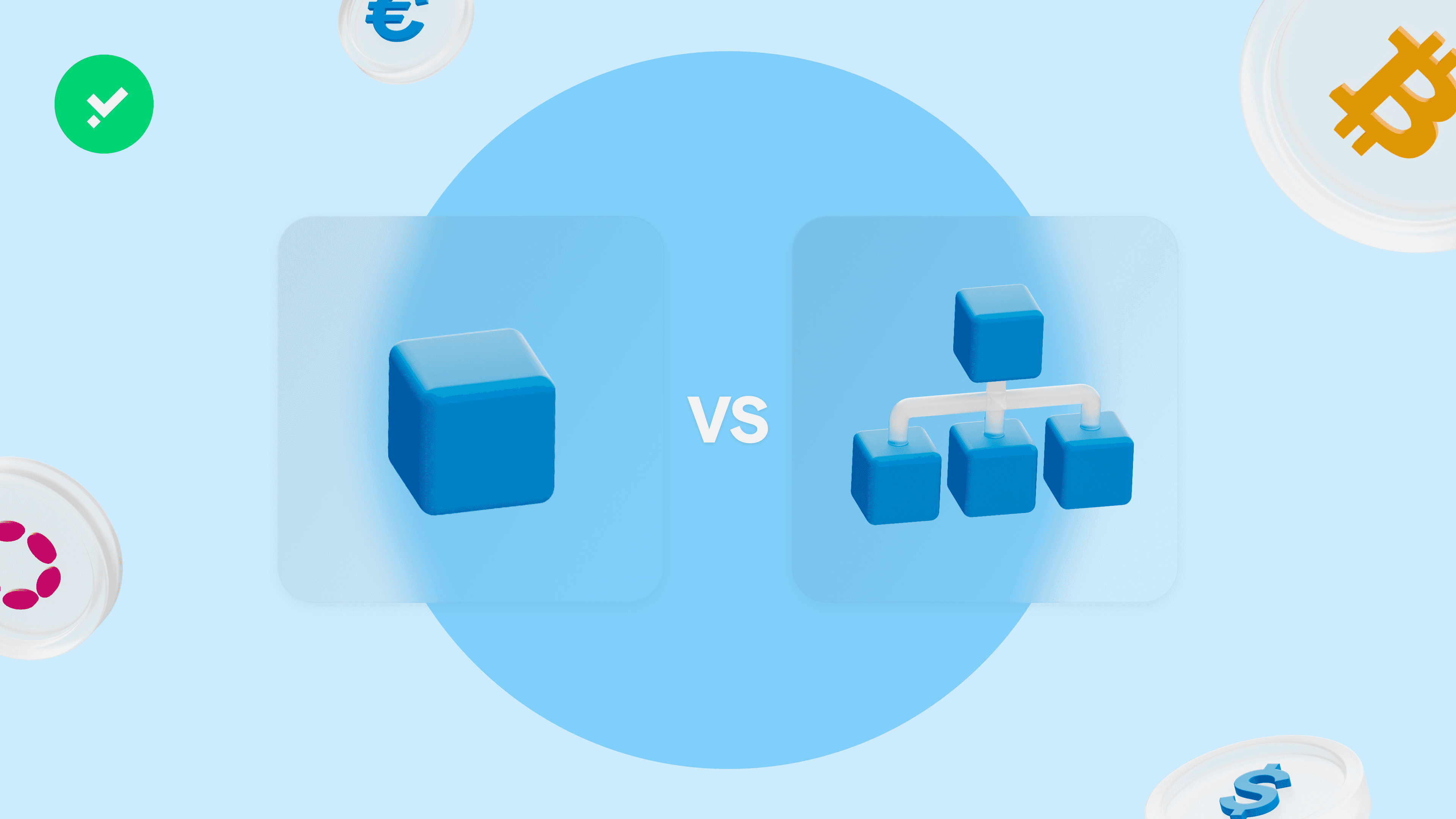

Progetti su blockchain tra finanza tradizionale, CeFi e DeFi: cosa indicano questi termini e quali sono le differenze principali?

La finanza tradizionale, per antonomasia centralizzata, ha iniziato negli ultimi anni ad esplorare e sviluppare progetti basati sulle tecnologie a registro distribuito (DLT). Parallelamente, il mercato delle criptovalute ha adottato e adattato alcuni modelli della finanza tradizionale per sviluppare ciò che possiamo definire una Finanza a Registro Distribuito con intermediario, conosciuta come CeFi (Centralized Finance), e una Finanza a Registro Distribuito senza intermediario, o Decentralized Finance (DeFi).

Questi sviluppi rappresentano un interessante incrocio tra le pratiche della finanza tradizionale e l’innovazione tecnologica, portando alla creazione di nuovi modelli finanziari. Per analizzare concretamente questo fenomeno, possiamo considerare alcuni casi reali, unici e innovativi, emersi nel contesto nazionale. Questi esempi offrono uno spaccato vivido di come le tecnologie DLT vengano applicate in modo pratico e innovativo nel settore finanziario, combinando elementi sia della finanza centralizzata sia di quella decentralizzata.

Il caso Azimut e banca Valsabbina

A novembre 2023, Fleap Holding ha introdotto un’iniziativa pionieristica in Italia: la creazione della prima struttura di investimento basata su blockchain, finalizzata a stimolare lo sviluppo di progetti innovativi. Questa iniziativa vede la partecipazione del Gruppo Azimut attraverso Azimut Capital Management SGR, di Banca Valsabbina e di Integrae SIM, che collaborano come intermediari aderenti.

La struttura di investimento, gestita da Fleap Holding, opera tramite la piattaforma Fleap Digital Company. Il suo ruolo è quello di individuare società innovative con un elevato potenziale di crescita, acquisire partecipazioni in esse ed emettere Strumenti Finanziari Partecipativi (SFP), utilizzando la tecnologia blockchain per la digitalizzazione delle scritture relative a tali partecipazioni. Un aspetto peculiare di questo modello è che la gestione degli SFP emessi e le azioni della holding sono interamente gestite tramite blockchain, eliminando la necessità di certificati fisici o altri documenti cartacei.

Questa iniziativa segna la prima volta in Europa che viene creata una struttura così articolata e interamente basata su blockchain per investimenti in progetti innovativi. Rappresenta un significativo passo avanti nell’innovazione dei mercati finanziari, soprattutto considerando l’interazione e la collaborazione tra gli intermediari coinvolti in questa sperimentazione.

Il caso Sella

A gennaio 2024, dpixel, il Venture Incubator appartenente al gruppo Sella, ha segnato un momento storico nel panorama italiano del venture capital, realizzando la prima iniziativa di investimento in startup tramite blockchain. Questo innovativo investimento è stato effettuato in Lendit, una piattaforma di credit-sharing B2B, con il supporto della piattaforma di Seed Venture, che ha reso possibile la gestione dei contratti di investimento attraverso l’emissione di token.

La piattaforma utilizzata per questo progetto, sviluppata da Seed Venture – società parte del portafoglio dpixel e inclusa nel programma di accelerazione Metaverse 4 Finance – ha permesso la creazione di token per gestire gli accordi di investimento.

Gli smart contract trasformano gli investimenti in token che possono essere scambiati in ogni momento, offrendo immediata disponibilità e liquidità agli interessati a operazioni di venture capital. Questo rappresenta un grande passo avanti, poiché apre la possibilità di un mercato secondario per l’equity, rendendo liquidi investimenti che tradizionalmente sono considerati di lungo periodo.

L’utilizzo della blockchain ha dunque facilitato l’investimento di dpixel in Lendit, una piattaforma B2B di credit-sharing che consente a imprese e professionisti di prestarsi denaro in modo semplice, rapido e sicuro.

Esplora i nostri servizi per le imprese

Le crypto nella CeFi

Se la finanza tradizionale sta importando modelli decentralizzati per innovarsi, il mercato delle criptovalute ha ricalcato modelli esistenti per rendere più accessibili servizi decentralizzati spesso complessi e rischiosi per chi è alle prime armi.

La CeFi è un sistema in cui gli individui possono accedere a servizi legati alle criptovalute tramite piattaforme centralizzate. Nella CeFi, le banche e le istituzioni finanziarie tradizionali svolgono un ruolo chiave. Questi intermediari centrali gestiscono depositi, prestiti, investimenti e altre attività finanziarie per conto dei loro clienti.

La natura centralizzata fornisce dei vantaggi soprattutto a livello tecnico. Grazie a tradizionali accordi commerciali, un servizio CeFi permette facilmente di utilizzare valute fiat, connettendosi a qualunque banca o servizio di pagamento. Inoltre, può fornire la custodia e gli scambi per qualunque criptovaluta: il fatto che molte criptovalute siano basate su network diversi non costituisce un problema o un ostacolo. Dunque la custodia dei fondi è del tutto in carico al servizio, o a intermediari specializzati. Questo per l’utente principiante significa comodità e facilità di accesso.

In ultimo, ma non per importanza, l’assetto CeFi rende disponibile al cliente un servizio di supporto diretto che nella DeFi non sarebbe possibile.

È così che la CeFi combina gli asset e le opportunità della DeFi con la semplicità e l’affidabilità dei tradizionali servizi centralizzati. La CeFi permette di ricevere ricompense custodendo le proprie crypto, ottenere liquidità, prestiti, utilizzare fiat per acquistare crypto e molto altro ancora.

I CEX, o exchange centralizzati di criptovalute, sono esempi di servizio CeFi. Sono piattaforme online che fungono da intermediari tra acquirenti e venditori di criptovalute, facilitando lo scambio di valute fiat (come dollari, euro) con criptovalute (come Bitcoin, Ethereum) e viceversa, oltre al trading tra diverse criptovalute. A differenza degli exchange decentralizzati (DEX), i CEX sono gestiti da un’entità centrale che controlla la piattaforma, garantendo un ambiente di trading regolato, sicuro e spesso più intuitivo per gli utenti. Questo centralismo consente l’implementazione di misure di sicurezza avanzate, servizio clienti dedicato e procedure di compliance normativo, rendendo i CEX particolarmente attraenti per i trader neofiti e quelli che cercano tranquillità e affidabilità.

Accedi a Young Platform

Tra i CEX più famosi ed estesamente utilizzati spiccano Binance, con il suo vasto assortimento di criptovalute e prodotti finanziari innovativi; Coinbase, quotato in borsa e noto per la sua piattaforma user-friendly e l’accento sulla sicurezza; e Kraken, che offre robuste funzionalità di trading oltre a servizi di custodia. Questi giganti del trading di criptovalute hanno giocato un ruolo cruciale nell’adozione mainstream delle criptovalute.

La DeFi: è il futuro della finanza?

Tradizionalmente, la maggior parte delle transazioni finanziarie richiede la presenza di un intermediario. Ad esempio, quando si effettua un pagamento con carta di credito, diverse entità sono coinvolte e, in diverse fasi, hanno il controllo completo sui dettagli della transazione, con la facoltà di interromperla o rifiutarla.

Il movimento della Finanza Decentralizzata (DeFi) si fonda sull’idea che il sistema finanziario non dovrebbe essere nelle mani di intermediari monopolistici, ma dovrebbe essere decentralizzato. Alcuni sostengono questo approccio per ragioni politiche o filosofiche, mentre altri ritengono che porterà a una maggiore efficienza e velocità nelle transazioni.

La DeFi si basa su una varietà di tecnologie sviluppate nell’ecosistema blockchain, che è una sottocategoria delle tecnologie a registro distribuito (DLT). Nel mondo della DeFi, vi è una varietà sempre più ampia di attori. La maggior parte delle applicazioni principali è basata sulla blockchain di Ethereum, che facilita lo sviluppo di software decentralizzato. Queste applicazioni utilizzano la tecnologia degli smart contract per minimizzare o eliminare la necessità di intermediari umani o aziendali.

I fornitori di servizi legati alla DeFi stanno creando alternative ai servizi finanziari tradizionali e introducendo prodotti completamente nuovi. Tra le applicazioni DeFi più importanti troviamo i DEX, o scambi decentralizzati di criptovalute. Rappresentano l’evoluzione blockchain dell’intermediazione finanziaria, eliminando la necessità di un ente centrale che supervisioni le transazioni. In questo ecosistema, le operazioni di scambio avvengono direttamente tra gli utenti (peer-to-peer) attraverso l’uso di smart contracts sulla blockchain, garantendo trasparenza, sicurezza e anonimato. Questa struttura decentralizzata non solo riduce il rischio di attacchi informatici centralizzati e di frodi ma promuove anche una maggiore libertà e controllo da parte degli utenti sulle proprie risorse finanziarie.

Tra i vantaggi dei DEX vi sono la custodia personale dei fondi, minori restrizioni geografiche e un accesso più democratico al trading di criptovalute. UniSwap è uno dei DEX più noti e utilizzati, famoso per il suo modello di formazione dei prezzi basato sulla liquidità fornita dagli utenti stessi. Altri esempi includono SushiSwap e PancakeSwap, che, oltre allo scambio di token, offrono una varietà di servizi finanziari decentralizzati (DeFi) come yield farming, lending e staking.

- Yield Farming: lo yield farming è una strategia di investimento nel settore DeFi che permette agli utenti di guadagnare rendimenti mettendo a disposizione le proprie criptovalute in pool di liquidità, sfruttando le ricompense derivanti dalle commissioni di transazione o da altri incentivi.

- Staking: Lo staking è il processo attraverso il quale gli utenti bloccano le proprie criptovalute in una blockchain per partecipare alla validazione delle transazioni in reti Proof of Stake (PoS), ricevendo in cambio ricompense sotto forma di nuove criptovalute.

- Lending: Il lending nel contesto DeFi consente agli utenti di prestare le proprie criptovalute ad altri partecipanti attraverso piattaforme decentralizzate, guadagnando interessi sulle criptovalute prestate senza l’intermediazione di enti finanziari tradizionali.

Si può affermare che la finanza decentralizzata impiega un’architettura a strati multipli, con ogni livello che ha uno scopo specifico e si costruisce sull’altro per creare un’infrastruttura aperta e altamente componibile. Questo permette a chiunque di implementare, modificare o utilizzare parti di questa infrastruttura, seguendo la logica dell’open source.

I vari strati della DeFi sono gerarchicamente organizzati e, come in ogni costruzione, la solidità complessiva dipende dalla robustezza delle sue fondamenta. La fragilità di un livello può quindi amplificarsi e influenzare i livelli successivi. La stabilità e l’efficacia di ciascun livello sono pertanto fondamentali per garantire la resilienza e l’efficienza dell’intero sistema DeFi.

Molti esperti ritengono che la DeFi rappresenti il futuro dei servizi finanziari, e si stanno vedendo investimenti considerevoli in startup DeFi. Tuttavia, il settore ha assistito a diversi fallimenti di alto profilo e si trova ancora in una fase di sviluppo iniziale.