Uniswap et Curve sont deux exchanges, toutes deux décentralisées mais avec quelques différences. Découvre quel est le meilleur DEX en 2022 !

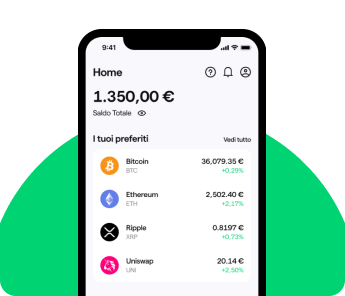

Au début, le marché des cryptomonnaies était dominé par des échanges centralisés. La facilité d’utilisation et la commodité des CEX en ont fait et en font toujours l’outil le plus sûr et le plus simple à utiliser pour les amateurs de cryptomonnaies. En 2018, cependant, UniSwap, la première bourse décentralisée innovante, est arrivée. Par rapport aux exchange decentralisées de première génération, UniSwap est automatisé, sans carnet d’ordres réel, et dispose donc presque toujours d’une bonne liquidité pour permettre les transactions.

Le succès de ce nouveau protocole a conduit à l’émergence de nombreux autres DEX, parfois presque “copiés-collés” de UniSwap. Alors que l’environnement DeFi devenait monotone, Curve, une bourse multichaîne décentralisée spécialisée dans les échanges de stablecoins, est arrivée. Ce DEX résout un problème avec UniSwap, à savoir la volatilité des pools lorsque les cryptos échangées ont des prix similaires. Examinons les différences entre UniSwap et Curve et voyons quel est le meilleur DEX en 2022.

UniSwap, pionnier des exchanges décentralisés

Premier arrivé, premier servi : bien que les “copies” abondent, UniSwap est le DEX le plus important sur le marché du DeFi. Depuis 2018, le protocole a révolutionné le marché des cryptomonnaies avec sa plateforme conviviale et sa technologie innovante. Jusqu’alors, les quelques bourses décentralisées qui existaient utilisaient des order book classiques, qui traitaient les ordres d’achat ou de vente. Le problème est que de cette manière, il y avait peu de liquidité au sein de la bourse ; il n’était pas rare de trouver des transactions lentes, exécutées à des prix indésirables ou complètement bloquées.

UniSwap a donc tiré parti de la technologie des smart contracts et remplacé l’ancien système de pair à pair par un système de pair à contrat. La DEX a inclus les AMM (Automated Market Makers) dans le protocole. Le “fabricant”, c’est-à-dire la partie qui exécute l’ordre, n’est plus un autre commerçant mais un smart contract. L’AMM prend des liquidités dans des pools de liquidité et effectue des transactions de manière entièrement automatique. Chaque paire de crypto a un pool de liquidité, dans lequel il y a un grand nombre de jetons qui sont toujours disponibles.

Une question se pose : qui réapprovisionne les liquidity pools ? Voici une autre idée géniale d’UniSwap. Au lieu de s’appuyer sur des entreprises ou des investisseurs, comme c’est le cas avec les échanges centralisés, UniSwap offre des récompenses aux utilisateurs qui “verrouillent” leurs cryptos dans les pools de liquidité. Ainsi, ce sont les utilisateurs de la blockchain eux-mêmes qui fournissent la liquidité au DEX, en échange d’une partie des frais de la bourse.

Curve, un DEX pour les stablecoins

UniSwap, et les DEX en général, ont un problème majeur : lors de l’échange de cryptos ayant des valeurs similaires (comme les stablecoins, par exemple), un phénomène appelé “slippage” (glissement) peut se produire. Le slippage se produit lorsque le prix du marché change brusquement pendant que le contrat intelligent finalise la commande, ce qui entraîne un résultat différent de celui initialement prévu.

Curve a mis en place une méthode pour éviter ce phénomène, qui est courant dans d’autres DEX, notamment lors de l’échange de stablecoins. Ses pools de liquidité sont spécialisés pour faire face à des échanges importants entre des monnaies présentant de faibles différences de valeur. Outre les stablecoins classiques, il est également possible d’échanger d’autres cryptos comme le wBTC et le renBTC, deux jetons sur Ethereum dont la valeur est arimée à celle du BTC.

Curve a connu un certain succès car il n’existait pas encore de DEX efficace pour échanger ces monnaies. Les traders ont souvent besoin d’un type de stablecoin plutôt qu’un autre car toutes les plateformes et tous les protocoles n’acceptent pas tous les types de crypto. Par exemple, un protocole DeFi pourrait n’accepter que les stablecoins décentralisés, ce qui obligerait un négociant à échanger d’abord ses jetons contre des DAI ou des UST.

UniSwap et Curve : les nouveautés des DEX pour 2022

Deux DEX innovants avec deux spécialisations différentes : cela semble être un bon compromis, mais Curve et UniSwap veulent tous deux se développer et devenir les meilleurs échanges décentralisés sur la blockchain ! Avec les dernières mises à jour, les deux DEX ont essayé d’aller au-delà de l’Ethereum et de leurs niches, et les deux feuilles de route promettent de grandes innovations. Voyons ce qu’il y a de nouveau !

UniSwap: l’expansion vers de nouveaux horizons et la concurrence de Curve

UniSwap a dominé le marché depuis sa sortie, à l’exception de quelques périodes où sa part de marché a été sapée par SushiSwap. Mais, au cours de l’été 2021, Curve a réussi à “retourner” la situation, et à partir d’août 2021, UniSwap a perdu sa couronne en termes de valeur des jetons bloqués dans le protocole. Malgré cela, l’équipe de développement du DEX le plus populaire de la blockchain a mis en place un certain nombre d’améliorations pour s’assurer qu’il ne soit pas distancé par ses adversaires de plus en plus déterminés.

Parmi les actions les plus significatives figure l’expansion au-delà de l’écosystème d’Ethereum vers des plateformes de niveau 2 telles qu’Arbitrum, Optimism et Polygon. C’est précisément sur Polygon que le DEX, mis en œuvre fin 2021, a connu un énorme succès ! En peu de temps, UniSwap a dépassé d’autres échanges décentralisés tels que SushiSwap ou QuickSwap qui sont présents sur Polygon depuis plus longtemps. La DAO qui régit UniSwap a également encouragé des initiatives visant à l’amener sur d’autres blockchains, notamment Gnosis (GNO) et Moonbeam, une parachaîne Polkadot (DOT). La bourse a également décidé d’essayer d’explorer des horizons au-delà de la finance décentralisée en créant UniSwap Lab Ventures (ULV), un fonds d’investissement actif dans le développement d’outils Web3. Parmi les projets soutenus figurent de grands noms comme Aave et MakerDAO, l’organisation autonome centralisée qui régit le stablecoin DAI.

En outre, la dernière mise à jour majeure d’UniSwap, la V3 (publiée en mai 2021) a établi la liquidité concentrée et les range order, deux côtés de la même médaille. Le premier permet aux fournisseurs de liquidité de sélectionner une fourchette de prix spécifique pour laquelle ils doivent fournir des liquidités à un pool individuel, le second donne aux opérateurs la possibilité de choisir la fourchette de prix limite à laquelle ils doivent exécuter un ordre. L’avantage pour les fournisseurs est que la volatilité extrême ne constitue plus une menace pour leurs jetons, tandis que pour les opérateurs, cela signifie davantage de frais ajustés au risque et moins de dérapage des prix. Cette solution est un défi explicite à Curve, et pourrait convaincre les traders de choisir UniSwap comme leur DEX de prédilection si ce système est plus performant que celui mis en place par Curve.

Curve: les liquidity pool et l’approbation de Terra

Curve a également essayé d’étendre son potentiel. Avec Curve V2, le protocole a commencé à offrir des marchés pour des actifs de différentes valeurs, avec des pools de liquidité comprenant plus de deux cryptos. Avec la nouvelle version, des pools de 3, 4 ou même 5 cryptos différentes ont été créés. Tricrypto est l’un des pools de liquidités les plus importants de Curve, et permet d’échanger entre ETH, wBTC et USDT. Il existe même un pool disponible sur Polygon qui te permet d’échanger des wBTC, ETH, DAI, USDC et USDT. Malgré la présence de plusieurs cryptomonnaies, l’algorithme de Curve permet d’utiliser les liquidités de manière plus efficace, sans créer de pertes pour le pool lui-même.

En ce qui concerne les pools qui ne comprennent que des stablecoins, 3pool est certainement le plus important. Nous y trouvons des liquidités pour DAI, USDT et USDC. Toutefois, sa domination a été remise en question par Do Kwon, dans la lutte entre DAI et UST, la monnaie stable de l’écosystème Terra. Le 2 avril, le fondateur de Terra a annoncé le lancement de 4pool, composé des stablecoins UST, FRAX, USDT et USDC. Compte tenu de l’importance de l’écosystème Terra, une telle annonce pourrait convaincre les traders en dehors de Curve d’utiliser 4pool pour les échanges de stablecoins, sachant que USDT, USDC et UST sont respectivement premier, deuxième et quatrième en termes de capitalisation boursière.

À l’avenir, Curve pourrait atterrir sur Celo, une blockchain pour DeFi qui se veut écologique et mobile. Cela pourrait être un grand avantage pour DeFi, car c’est un secteur qui souffre d’un grand manque de facilité d’utilisation et d’accessibilité. Celo dispose également de stablecoins natives liées à l’euro et au real brésilien, et pourrait changer la donne pour ceux qui abordent la DeFi depuis l’Europe ou l’Amérique du Sud.

Quel est le meilleur DEX en 2022 ?

Les deux DEX ont des points forts mais aussi des différences, alors lequel est le meilleur en 2022 ? UniSwap est définitivement une “licorne” de la DeFi, et le prouve encore après les dernières annonces. Son utilisation se répand comme une traînée de poudre, allant même au-delà de la finance décentralisée, notamment grâce à son interface plus simple et plus facile à utiliser que celle de ses rivaux. En outre, UNI reste le jeton DEX dont la capitalisation boursière est la plus élevée.

D’un autre côté, Curve reste un bon exchange décentralisé avec beaucoup de liquidités disponibles et une communauté active. La valeur bloquée au sein du protocole est plus élevée que sur UniSwap, ce qui est une bonne chose pour la finance décentralisée qui a toujours soif de liquidités. La gouvernance de Curve présente toutefois une faille : elle est vulnérable à une “attaque de gouvernance”. Bloquer ses propres CRVs permet en effet d’obtenir un certain nombre de voix. Ces votes peuvent également augmenter ou diminuer les incitations de chaque pool. Des acteurs malveillants pourraient donc acheter un grand nombre de CRV, les bloquer et voter pour augmenter les récompenses d’un pool, manipulant ainsi artificiellement le marché. Heureusement, un conseil de sécurité existe pour répondre aux attaques et rééquilibrer l’écosystème, mais si cette faiblesse n’est pas éradiquée, c’est un autre point contre les CRV par rapport à l’UNI.

Mais le verdict final est réservé à l’avenir : la V3 d’UniSwap sera-t-elle la solution aux problèmes de DEX, ou l’algorithme de Curve restera-t-il le meilleur DEX pour les stablecoins en 2022 ?