News

Qu’est-ce que le MiCAR et que prévoit le règlement européen sur les crypto-monnaies ?

Filippo Iachello

13 min

Qu’est-ce que MiCAR et quelle est la réglementation du marché des cryptomonnaies dans la zone euro ? Lisez le guide complet.

Qu’est-ce que la réglementation MiCAR et que prévoit-elle ? Question plus que légitime après que, en juin 2023, le Parlement européen a approuvé le document qui réglementera le marché des cryptomonnaies dans la zone euro, publié au Journal officiel de l’Union européenne, et qui entrera progressivement en vigueur au cours de l’année 2024.

Ce document est connu sous l’acronyme MiCAR ou MiCA, qui signifie Markets in Crypto-Assets, et constitue la première réglementation de l’UE régissant le secteur des cryptomonnaies.

Les principaux objectifs de ce paquet de règlements sont de garantir la protection des investisseurs grâce à des obligations de transparence, des exigences pour opérer, la prévention des abus, et de mettre en ordre systémique le secteur des crypto-actifs.

Voyons ce qu’il établit et comment il change le paysage des cryptomonnaies.

Des ICOs à MiCA

La réglementation de MiCAR a été inspirée par le phénomène des activités d’offres publiques de cryptomonnaies en 2017, mieux connu sous le nom d’Initial Coin Offerings (ICOs). Ces offres ont particulièrement attiré l’attention des législateurs et régulateurs nationaux et européens.

L’annonce en 2019 du développement de Libra, le stablecoin de Facebook, a incité les États à approuver rapidement une réglementation sur ce type de cryptomonnaie. Libra aurait permis le transfert d’une monnaie privée à des milliards d’utilisateurs au sein du circuit fermé de la blockchain.

Les opportunités offertes par MiCA

L’idée de base est que les crypto-actifs ont le potentiel de devenir des moyens efficaces de lever des capitaux pour les petites et moyennes entreprises et, en raison de leur nature intrinsèquement transnationale, de se proposer comme instruments pour de nouveaux services de paiement tout en maintenant l’Union Européenne comme un pôle d’innovation.

Garantir un cadre réglementaire unifié permettrait à l’Europe de renforcer sa capacité industrielle et d’innovation dans des limites sûres et éthiques. En effet, cette réglementation euro-unifiée est unique au monde et peut transformer l’Europe en premier marché unique ‘continental’ pour les nouveaux actifs, lui assurant une position de leader face à d’autres juridictions, y compris les États-Unis.

Le cadre réglementaire actuel des cryptomonnaies

La situation réglementaire européenne sur les cryptomonnaies est très fragmentée et en évolution. Chaque pays a adopté ses propres lois, rendant l’harmonisation réglementaire difficile. La France, par exemple, a des règlements pour les ICOs (Initial Coin Offerings), tandis que l’Allemagne a classé les cryptos comme une monnaie numérique et les a soumises à une imposition spécifique il y a quelque temps. L’Italie a également introduit la taxation des cryptomonnaies dans la Loi de Finance pour 2023.

Le point de départ : qu’est-ce qu’une cryptomonnaie ?

La première tentative de l’UE a été de rechercher un terme et une définition englobant la plupart des types de cryptomonnaies et des activités associées.

Ainsi, le terme ‘crypto-actif’, défini comme « une représentation numérique d’une valeur ou d’un droit pouvant être transféré et stocké électroniquement, en utilisant un registre distribué ou une technologie similaire », a été introduit.

MiCAR : ce qu’il prévoit pour les projets de cryptomonnaies

Le MiCAR s’adresse à la fois aux émetteurs de crypto-actifs et aux fournisseurs de services de crypto-actifs (CASPs).

Désormais, les émetteurs de crypto-actifs pourront opérer après autorisation et devront respecter divers critères, parmi lesquels on trouve notamment des exigences de transparence ainsi que la publication d’un “white paper” détaillant les droits et les risques associés à l’actif émis. Certaines catégories de crypto-actifs devront également se conformer à des exigences spécifiques en matière de réserves, de gouvernance et de stabilisation des prix.

Le white paper fournira ainsi une transparence sur des aspects tels que l’architecture du système, les mécanismes de sécurité, les stratégies de gouvernance et l’utilisation prévue de la technologie, facilitant ainsi la compréhension du projet par les investisseurs.

De plus, les CASP (fournisseurs de services d’actifs cryptographiques) devront s’enregistrer auprès des autorités nationales et respecter des normes strictes pour la protection de leurs utilisateurs.

MiCAR : ce qu’il prévoit pour les échanges

Le MiCAR stipule que toutes les entreprises fournissant des services liés aux crypto-actifs, tels que la garde, l’échange, le conseil, et autres, doivent s’enregistrer auprès des régulateurs nationaux et adhérer à des normes strictes en matière d’organisation, d’opération, et de conduite des affaires. Ces normes incluent des mesures pour protéger les actifs des clients, prévenir les conflits d’intérêts et garantir la transparence du marché.

Le nouveau cadre rend également les CASPs directement responsables en cas de bugs, d’exploits ou d’insolvabilité. Cela garantira que les utilisateurs sont indemnisés si une partie du capital des plateformes est perdue. En outre, les CASPs doivent conserver un historique de toutes les transactions traitées sur leur plateforme pendant au moins cinq ans.

MiCAR : lutte contre le blanchiment d’argent

L’ABE (Autorité Bancaire Européenne) sera chargée de la surveillance et de l’application des mesures anti-blanchiment d’argent. L’organisme disposera également d’un registre des entreprises non autorisées à exercer des activités de CASP dans l’UE, qu’il utilisera pour limiter l’entrée des organisations considérées comme ‘à haut risque’ de blanchiment d’argent.

En outre, toutes les entreprises traitant des crypto-actifs en Proof-of-Work devront régulièrement soumettre des documents prouvant leur impact environnemental. MiCAR ne bannit pas les cryptomonnaies PoW mais limite leur propagation en réduisant les incitations publiques pour ce type de technologie.

Crypto-actifs en tant qu’instruments financiers

Supposons que les émetteurs doivent se conformer aux directives du MiCAR concernant tous les crypto-actifs qui ne sont pas considérés comme des instruments financiers. Dans ce cas, les fournisseurs de services doivent les appliquer indépendamment de la nature, de la valeur ou du droit que le crypto-actif incarne.

La distinction entre les crypto-actifs pouvant être considérés comme des instruments financiers et ceux qui ne le peuvent pas est une composante clé de l’ensemble du cadre réglementaire. En effet, le MiCAR cherche à considérer tous ces cas d’utilisation des crypto-actifs qui n’étaient pas déjà couverts par les règlements historiques, tels que le MiFID régissant les crypto-actifs assimilés à des instruments financiers et le PSD pour ceux assimilés à la monnaie électronique et aux dépôts.

S’appuyant sur les principes des réglementations existantes, le MiCAR représente un nouveau corpus législatif complémentaire qui cherche à s’adapter aux particularités du secteur des cryptomonnaies.

Nouvelle catégorisation juridique des crypto-actifs

La première étape a été la définition de trois catégories de crypto-actifs, qui, comme nous l’avons dit, ne sont pas comparables aux instruments financiers :

- electronic money tokens (EMT)

- asset-referenced tokens (ART)

- token “résiduels”

La classification des tokens existants sur le marché dans ces trois catégories est encore en débat, car nous en sommes juste à la phase de mise en œuvre de la réglementation. Par conséquent, les exemples de cryptos que nous rapportons qui tombent dans ces catégories reflètent l’état actuel, mais il est important de considérer que ceux-ci peuvent évoluer dans les mois à venir.

Voyons donc la définition des trois catégories de tokens.

Electronic money tokens

Les electronic money tokens (indiqués par l’acronyme EMT) incluent tous ces tokens qui se réfèrent à la valeur d’une seule monnaie fiduciaire légale, comme l’euro ou le dollar. La différence avec les ‘tokens adossés à des actifs’ est ici : ils sont liés à la valeur d’une seule monnaie fiduciaire.

Cette catégorie inclurait de nombreux stablecoins, tels que Tether, des cryptomonnaies conçues pour maintenir une valeur stable grâce à un système de ‘pegging’ à une monnaie de confiance dans un ratio de 1:1. L’ancrage, par lequel, par exemple, une unité de stablecoin correspond toujours à 1 dollar, est assuré par des réserves de devises ou des algorithmes.

Avec le MiCA, les émetteurs et fournisseurs d’EMT devront principalement se conformer à ces obligations :

- L’Autorité Bancaire Européenne (EBA) supervisera et régulera tous les EMT.

- Les émetteurs d’EMT devront obtenir une ‘licence de monnaie électronique’, similaire à une licence bancaire standard, mais avec des limites strictes n’impliquant pas la possibilité d’opérer en tant qu’institution de crédit.

Asset-referenced tokens

La deuxième catégorie, les asset-referenced tokens (désignés par l’abréviation ART), inclut ces tokens qui ne sont pas des EMT et “visent à stabiliser leur valeur par référence à une autre valeur ou droit, ou une combinaison de ceux-ci, y compris une ou plusieurs monnaies officielles.”

Un exemple est Pax Gold, dont l’acronyme est PAXG, une tentative de combiner les avantages de l’or et de la blockchain. Ce stablecoin reproduit 1:1 la valeur de l’or, le métal précieux dont ses réserves sont également composées. Pax Gold est émis par Paxos Trust Company. Grâce à ce stablecoin sur la blockchain, même de petites quantités fractionnelles d’or peuvent être achetées.

Avec le MiCA, les émetteurs et fournisseurs d’ART seront soumis à des obligations supplémentaires, telles que :

- À moins d’être jugés ‘significatifs’, tous les ART seront supervisés par l’Autorité Européenne des Marchés Financiers (ESMA). Ils sont significatifs lorsqu’ils dépassent certains seuils, tels qu’une capitalisation boursière de plus de 5 milliards. Dans ce cas, l’EBA prendra le relais.

- Seuls les émetteurs de tokens ayant un siège social dans l’UE peuvent émettre des ART.

- Les ART non adossés à une monnaie européenne seront contrôlés pour préserver l’intégrité monétaire de l’UE.

Le débat interprétatif sur EMT et ART

Le débat sur la définition des ART est particulièrement vif. Il semble s’étendre à tous les stablecoins, constituant ainsi un ensemble large qui inclut le plus spécifique des EMT. Cependant, pour certains, les intérêts et droits associés aux ART ne sont pas facilement compatibles avec ceux des EMT.

Indépendamment des premières impressions, il est clair que ces définitions restent trop limitées pour couvrir pleinement les diverses facettes des stablecoins. Une réglementation reflétant réellement les caractéristiques technologiques et juridiques du secteur nécessitera une véritable collaboration entre le monde des cryptomonnaies et les autorités réglementaires, et non un simple ‘copier-coller’ des anciennes réglementations pour le marché des cryptomonnaies.

Token “résiduels”

La troisième catégorie, la catégorie ‘ni chair ni poisson’, inclut tous les ‘tokens résiduels’. Cette catégorie générale inclut également les utility tokens et tous les crypto-actifs qui ne se qualifient ni comme ART ni comme EMT, c’est-à-dire ceux qui ne rattachent pas leur valeur à une monnaie fiduciaire ou un panier d’actifs.

Les utility tokens fournissent un accès numérique à un produit ou service spécifique. Les règles du MiCAR exigent ici aussi la transparence, mais sont moins restrictives que celles pour les EMT et ART.

Les entreprises émettant ce type de token doivent rédiger un document spécifique, le White Paper, qui doit être publié sur le site Web de l’organisation émettrice de la cryptomonnaie. Ce document doit contenir toutes les informations fondamentales sur le token, telles qu’une description détaillée du projet, comment la crypto est émise et vendue, et les technologies sur lesquelles elle est basée.

Le cas du Bitcoin

Bien que le bitcoin (BTC) relève des ‘tokens résiduels’ en termes de catégorisation, l’exclusion de la Réglementation est clarifiée dans les Considérandos. Ici, il est dit que la règle ne s’applique pas lorsqu’un crypto-actif est automatiquement créé comme récompense pour la maintenance de la blockchain ou la validation des transactions.

Cette approche réglementaire démontre le choix d’exclure les aspects les plus innovants et dynamiques de la technologie blockchain. La division en trois catégories, bien qu’incluant une catégorie résiduelle ouverte, exclut de nombreux crypto-actifs, ignorant effectivement le Bitcoin.

C’est presque comme si le placer dans un limbe, ni monnaie ni instrument financier, était le meilleur moyen de le rendre aussi inoffensif que possible. Cela, si l’on considère que chaque bonne ou mauvaise loi finit par être perçue positivement parce que sa simple existence peut inciter à l’investissement et à une certaine confiance dans tout l’écosystème.

Il n’en reste pas moins que nous continuons à ignorer l’éléphant dans la pièce. Le Bitcoin est de loin le crypto-actif le plus populaire, le numéro un par capitalisation boursière, avec une dominance (évaluation du Bitcoin par rapport à l’évaluation globale du marché des cryptomonnaies) de plus de 50%. En plus de cela, presque tous les acteurs du marché pour lesquels le MiCAR est destiné offrent des services associés. Le Bitcoin est unique en ses caractéristiques de gouvernance décentralisée, contre lesquelles les ambitions de contrôle du régulateur continuent de se heurter sans trouver de solution.

DeFi, le grand absent

La DeFi est également en dehors du cadre du MiCA.

La DeFi est un problème en soi, changeant chaque critère pour imputer la responsabilité dans le domaine de la décentralisation. Cela met donc les régulateurs du monde entier dans un dilemme, incertains quant à la manière et à l’opportunité de créer une règle ad hoc.

Il est également surprenant que les marchés de crédit en crypto-actifs aient été exclus de la réglementation, compte tenu de leur réputation comme l’un des domaines les plus risqués pour les consommateurs, en particulier en ce qui concerne la relation entre les fournisseurs de services et les consommateurs.

Le MiCAR se concentre sur les risques associés aux plateformes centralisées, tandis que le lending et le staking des crypto-actifs sont plus courants sur les plateformes décentralisées. Bien que ces activités impliquent souvent une certaine centralisation des processus, soulevant des doutes sur la véritable décentralisation et la possibilité d’identifier des parties responsables, cela ne semble pas conduire à un cadre de supervision équilibré.

Les NFTs manquent aussi

L’exclusion des NFTs (Non-Fungible Tokens) de la réglementation repose sur leurs caractéristiques distinctives. Contrairement aux autres crypto-actifs, les NFTs sont uniques et non facilement interchangeables, ce qui rend difficile la détermination de leur valeur par des comparaisons directes avec d’autres marchés ou actifs équivalents.

Leur unicité réduit considérablement leur utilisation dans le secteur financier et les risques associés pour le système financier et monétaire (fiat). Par conséquent, le législateur a décidé de les exclure du champ de certaines réglementations.

Cela n’implique pas que les NFTs ne peuvent pas être classifiés comme instruments financiers à l’avenir. La discussion sur les NFTs est en cours, et d’autres directives sur leur classification et réglementation pourraient émerger.

Wallet exchange et wallet privés: ce qui change avec MiCAR ?

En ce qui concerne la réglementation des wallet de cryptomonnaies, les lois européennes visent à protéger les utilisateurs. Les paiements P2P entre particuliers via les cryptomonnaies n’ont pas été affectés.

Enfin, le MiCAR traite également de l’impact des influenceurs crypto, ceux qui expriment des opinions personnelles sur certaines cryptomonnaies en les recommandant à leurs abonnés sur les réseaux sociaux. Le projet de loi pénalise ceux qui ne se comportent pas de manière transparente : exprimer des opinions sur un actif particulier sans divulguer leur exposition.

Opinion du secteur : pro MiCAR

Les passionnés de crypto sont au courant du MiCAR et de ses dispositions depuis plusieurs mois. En fait, la première version du document a été rédigée en 2020, ils ont donc eu amplement le temps de comprendre cette réglementation.

Selon certains experts, le MiCAR a un impact positif sur l’industrie. La protection des consommateurs fournie par le nouveau cadre rend le monde des cryptomonnaies plus accessible. De plus, les nouvelles règles empêchent les entreprises suspectes ou douteuses d’entrer sur le marché européen, réduisant le risque de scams ou de rug pulls. Selon Dante Disparte, chef de la politique mondiale chez Circle, les lois transformeront l’Union Européenne en un terrain crypto compétitif et innovant.

En regardant la situation réglementaire confuse et pénalisante aux États-Unis, le MiCAR est devenu un exemple de la manière dont des règles claires peuvent attirer les développeurs et de nouveaux projets. En Europe, les investissements dans les projets cryptographiques deviennent les plus nombreux au monde.

Opinions du secteur : contre MiCA

D’altra parte, i critici pensano che queste nuove leggi europee potrebbero avere effetti negativi sul mercato. Principalmente perché alcune operazioni che, ad oggi, vengono eseguite in maniera immediata, come le transazioni tra wallet di exchange e i prelievi di grandi somme di crypto, potrebbero diventare complicate. I detrattori credono quindi che questo rallenterà l’adozione delle criptovalute.

In generale però, le opinioni dei membri della community crypto che sanno da tempo che cos’è il regolamento MiCAR e cosa prevede, sono positive. D’altronde la maggior parte dei pionieri del settore (come Charles Hoskinson e Andre Cronje) sono da sempre a favore della regolamentazione delle criptovalute.

D’un autre côté, les critiques pensent que ces nouvelles lois européennes pourraient avoir un effet négatif sur le marché. Cela est principalement dû au fait que certaines transactions, qui, à ce jour, sont effectuées immédiatement, comme les transactions entre portefeuilles d’échange et les retraits de grandes quantités de crypto, pourraient devenir compliquées. Les critiques pensent donc que cela ralentira l’adoption des cryptomonnaies.

En général, cependant, les opinions des membres de la communauté crypto qui savent depuis longtemps ce qu’est la réglementation MiCAR et ce qu’elle prévoit sont b. Après tout, la plupart des pionniers dans le domaine (tels que Charles Hoskinson et Andre Cronje) ont toujours été favorables à la réglementation des cryptomonnaies.

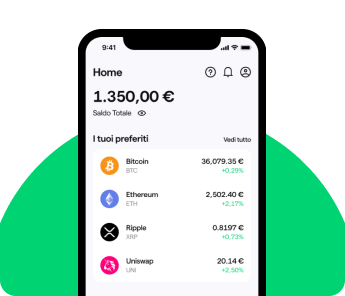

Vous êtes sur le blog de Young Platform, la plateforme italienne pour l’achat de cryptomonnaies. Ici, vous pouvez trouver les dernières nouvelles sur la blockchain, Bitcoin et Web3. Nous examinons de plus près cette économie émergente avec un œil sur la finance traditionnelle pour que vous ayez tout ce dont vous avez besoin pour entrer dans l’ère nouvelle de la monnaie.