Cosa dice la prima legge in Italia sulla tassazione delle criptovalute? Tutte le novità e come funziona la dichiarazione

La tassazione sulle criptovalute in vigore in Italia dal 2023 è tra le novità più importanti nel settore. La regolamentazione è iniziata in parallelo con il MiCA europeo e con la Legge di Bilancio nazionale, facendo sempre maggiore chiarezza sulla definizione delle crypto e le relative tasse. Un notevole passo avanti a favore dell’adozione.

Prima del 2023, non era mai stata fornita alcuna definizione a livello legislativo dal governo, tanto meno delle direttive. Il campo era in mano all’Agenzia delle Entrate e alle libere interpretazioni dei vari professionisti. L’unica opzione temporanea fornita dall’AdE con una risoluzione ad hoc era quella di considerare le criptovalute come valute estere, all’interno della dichiarazione dei redditi. Tuttavia, se si conosce la tecnologia blockchain, è chiaro che le crypto non hanno confini o sedi, dunque non possono essere definite “estere”. Da quest’anno finalmente questo paradosso cessa di esistere. Dunque, come vengono considerate dal fisco? In questa guida faremo luce su tutte le informazioni utili riguardanti la tassazione delle criptovalute in vigore in Italia nel 2023.

Tassazione criptovalute: la definizione fiscale

La principale novità sulla tassazione delle criptovalute è la definizione di queste ultime. La parola chiave della legge di Bilancio infatti è cripto-attività. Con questo termine ombrello si è scelto di includere nella definizione e regolamentazione non solo le criptovalute, ma anche tutti i token e le altre attività basate su blockchain, compresi gli NFT. Al momento si parla di currency token (stablecoin e CBDC), utility token, NFT e security token, tuttavia sono concetti ancora da chiarire con le normative attuative.

Citando la Legge, per cripto-attività si intende: “rappresentazione digitale di valore o di diritti che possono essere trasferiti e memorizzati elettronicamente, utilizzando la tecnologia di registro distribuito o una tecnologia analoga”.

Vediamo nei prossimi paragrafi tutte le implicazioni di questa definizione.

Tassazione criptovalute: l’imposta sulle plusvalenze e altri proventi

Andiamo subito alle questioni di maggiore impatto nella vita di tutti i giorni: il pagamento delle imposte. Quando avviene, e a quanto ammonta?

L’imposta si applica alle plusvalenze e altri proventi realizzati durante l’anno fiscale oltre i 2000€, con un’aliquota del 26%.

Qui il passaggio della legge: “le plusvalenze e gli altri proventi realizzati mediante rimborso o cessione a titolo oneroso, permuta o detenzione di cripto-attivita’, comunque denominate, non inferiori complessivamente a 2.000 euro nel periodo d’imposta.”

Chiariamo i concetti di base per i meno esperti sulla tassazione delle criptovalute, facendo alcune doverose precisazioni.

Le plusvalenze e minusvalenze sono rispettivamente i profitti e le perdite realizzati tramite la permuta di criptovalute, ossia la conversione da cripto-attività a valuta fiat o diverso tipo di cripto-attività.

Non rientrano tra le attività fiscalmente rilevanti:

- Conversioni da cripto-attività a cripto-attività dello stesso tipo, ad esempio da BTC a ETH. Infatti: “Non costituisce una fattispecie fiscalmente rilevante la permuta tra cripto-attivita’ aventi eguali caratteristiche e funzioni“

Rientrano tra le attività fiscalmente rilevanti:

- Conversioni da cripto-attività a fiat anche senza prelevare queste ultime

- Conversioni da cripto-attività a fiat su qualunque exchange o wallet sia italiano che estero

- Conversioni da cripto-attività di un tipo a cripto-attività di un altro, ad esempio acquisti o vendite di NFT con criptovaluta.

- Acquisti di beni o servizi con cripto-attività.

Riguardo le minusvalenze, in particolare, queste vanno algebricamente sommate alle plusvalenze, ma possono anche essere scorporate sui periodi successivi, ma solo se di importi superiori ai 2000€ e non oltre il quarto periodo.

Inoltre è ancora da definirsi se considerare minusvalenze le perdite non dovute all’andamento di mercato, quali: smarrimento di chiavi private, frodi, attacchi informatici o fallimenti di exchange o altri servizi in cui i fondi non sono stati restituiti agli utenti.

La legge inerente la tassazione delle criptovalute parla delle plusvalenze, ma anche di “altri proventi” o “redditi diversi di natura finanziaria”. Con queste parole si indicano operazioni come staking, yield farming, lending, airdrop, cashback, che rientrano nel calcolo delle plusvalenze imponibili con gli stessi criteri. Secondo una possibile interpretazione anche il mining costituirebbe “reddito diverso”. Tuttavia questa attività potrebbe anche essere considerata cessione a titolo oneroso: si attendono chiarimenti.

Tornando alla normativa sulla tassazione delle criptovalute, l’aliquota è rimasta invariata al 26% e viene applicata al totale delle plusvalenze e degli altri proventi annuali.

Prima della tassazione: come funziona la dichiarazione

Mettiamo le cose in chiaro: rimane l’obbligo di dichiarare le proprie cripto-attività, in modo da consentire il monitoraggio fiscale da parte dell’Agenzia delle Entrate. Ma come funziona?

Si compila sempre il quadro RW, dove si specifica il valore iniziale delle cripto-attività e quello finale al 31/12. Nel caso di plusvalenze, si compila anche il quadro RT con il metodo LIFO, ossia assumendo che le ultime unità acquistate siano le prime ad essere state vendute.

Sulle fonti da consultare per determinare il valore delle cripto-attività o sulle modalità di calcolo, non c’è menzione nel testo della legge, che raccomanda solamente di utilizzare dati certi e precisi. Attenzione: in caso il contribuente non specifichi il costo iniziale delle cripto-attività, questo sarà considerato pari a zero, aumentando quindi significativamente il calcolo delle plusvalenze.

Per dichiarare crypto di anni precedenti a quello interessato, il valore da considerare è quello al 1 gennaio dell’anno in corso.

Per quanto riguarda invece acquisti di cripto-attività per successione (eredità) o donazione, si assume come valore iniziale quello dichiarato o trasmesso.

Riguardo il valore delle cripto-attività, mancano specifiche su come considerare quello degli NFT.

Un punto molto interessante è quello sul regime di risparmio amministrato: la normativa include la possibilità agli exchange e servizi simili residenti in Italia di diventare sostituti d’imposta, il che solleverebbe i loro utenti dal compito della dichiarazione. Anche su questo tema sono necessari diversi chiarimenti da parte delle istituzioni.

Scopri il Report Fiscale su Young Platform Web!

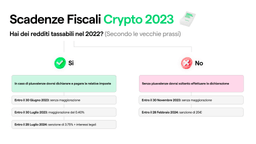

Come fare la dichiarazione nel 2023?

Arriviamo alle questioni urgenti: che fare quest’anno?

Innanzitutto, la legge è entrata in vigore dal 1° gennaio 2023, tuttavia specifica che la dichiarazione dei redditi del 2022 va compilata quest’anno secondo le regole precedenti, ossia considerando le criptovalute come valute estere, e che questa dichiarazione è obbligatoria. Le nuove norme si applicheranno invece durante le pratiche del 2024 sui redditi del 2023.

Come mettersi in regola per gli anni precedenti

Se quest’anno ti trovi per la prima volta a dichiarare le tue cripto-attività, o hai saltato qualche anno, hai l’occasione di dichiarare anche quelle detenute durante gli anni precedenti al 2022 presentando un’“istanza di emersione” tramite l’apposito modello. Naturalmente per mettersi in regola è richiesto il versamento di una mora, ma questa è ridotta grazie alla sanatoria e dipende da alcune condizioni.

- Non avevi compilato la dichiarazione e non avevi realizzato plusvalenze – la sanzione ammonta al 0,5% annuo calcolato sul valore delle cripto-attività non dichiarate, per ogni anno non dichiarato.

- Non avevi compilato la dichiarazione e avevi realizzato plusvalenze – in questo caso si paga sia la sanzione per la mancata dichiarazione che quella sul mancato pagamento delle imposte: 0,5% + 3,5% annuo sul valore delle cripto-attività detenute al termine di ciascun anno oppure al momento della cessione.

Attenzione però: queste sono le misure imposte dal fisco, che non escludono eventuali procedure penali.

La sanatoria in ogni caso è al vaglio di costituzionalità poiché di fatto se la legge è in vigore dal 2023, non potrebbe essere retroattiva per il 2022.

Novità: l’imposta di bollo

La novità più criticata sulla tassazione delle criptovalute è sicuramente il versamento del bollo del 2 per mille sul totale detenuto in cripto-attività, in quanto trova scarsa giustificazione. Al momento sappiamo solamente che la prima scadenza è per il 30 giugno 2024.

La rivalutazione e imposta sostitutiva del 14%

La nuova norma sulla tassazione delle criptovalute prevede anche l’affrancamento (o rivalutazione) delle cripto-attività, da richiedere entro il 30 Settembre 2023.

Questo significa che è possibile dichiarare il valore di ogni cripto-attività al 1° gennaio 2023 invece che alla data effettiva di acquisto e versare un’imposta sostitutiva del 14% in 3 rate annuali invece che il 26%. In questo caso però le minusvalenze non si potranno dedurre, ma verranno considerate solo le plusvalenze per calcolare l’imponibile.

Questa opzione può essere conveniente per gli early adopters, ossia coloro che hanno acquistato criptovalute diversi anni fa, le hanno conservate e hanno realizzato un elevato guadagno durante il 2023. In questo caso la rivalutazione ridurrebbe le plusvalenze e di conseguenza anche le imposte dovute.

L’onere di prova

Queste sono le principali novità introdotte dalla Legge di Bilancio. A questo punto potrebbero sorgere diverse domande.

Ad esempio: come fa l’Agenzia delle Entrate, allo stato dell’arte, a verificare che le attività dichiarate corrispondono al vero?

Attualmente, non ha risorse sufficienti per farlo, tuttavia è necessario prepararsi a questa eventualità. L’”onere di prova”, ossia a carico di chi sia il dovere di dimostrare l’autenticità di quanto dichiarato, non è ancora specificato dalla legge.

Al momento, inoltre, gli exchange sono obbligati a richiedere la verifica dell’identità (KYC) e a fornire alle autorità dati sugli utenti a fini di antiriciclaggio e prevenzione di attività criminali, perdipiù con la nuova direttiva europea gli exchange saranno obbligati a fornire dati sulle transazioni degli utenti anche alle autorità fiscali.

Queste informazioni potrebbero comunque essere incomplete per quanto riguarda operazioni che esulano dagli exchange e altri servizi centralizzati. Di conseguenza, può essere conveniente preparare delle dimostrazioni in anticipo. Screenshot, ricevute e reportistica possono aiutare in caso di richieste di approfondimento o multe.

Cosa cambia, cosa resta uguale e i punti da definire

La regolamentazione è appena nata e si sta formando: facciamo dunque un riepilogo delle novità per il 2023 e a che punto siamo sulla tassazione delle criptovalute.

Cosa resta uguale

Ci sono alcuni punti fermi che ci portiamo dagli anni scorsi:

- l’aliquota del 26% (eccetto in caso di rivalutazione)

- l’obbligo di dichiarazione

Cosa cambia

I cambiamenti sono numerosi:

- Viene meno l’assimilazione alle valute estere

- La definizione di cripto-attività

- La definizione di “altri proventi”

- La definizione approfondita di plusvalenze

- La plusvalenza minima fiscalmente rilevante di 2000€

- La sanatoria per gli anni precedenti

- Il pagamento dell’imposta di bollo

- La possibilità di rivalutazione

Cosa resta da definire

Nel corso dei mesi alcuni punti sono stati interpretati da diversi professionisti, ma ci sono ancora numerose questioni da approfondire da parte della legge.

- Se la sanatoria sia obbligatoria, in quanto la legge non può essere costituzionalmente retroattiva.

- L’inquadramento del mining

- Se le cripto-attività sono da includere nell’ISEE

- Quali valori dichiarare per gli NFT

- Di chi sia a carico l’onere di prova

- Come gli exchange possano diventare sostituti d’imposta

- Se considerare minusvalenze i fondi perduti per fallimenti di servizi, frodi o smarrimento di chiavi private

- Le definizione delle categorie di cripto-attività e di conseguenza quali sono le permute imponibili

Tassazione criptovalute Italia 2023: come prepararsi

Di seguito, alcune cose che puoi fare per gestire al meglio il monitoraggio delle tue cripto-attività:

- Pianifica le tue vendite: se prevedi di vendere criptovalute o realizzare altro tipo di plusvalenze, puoi farlo in modo strategico per evitare che l’impatto fiscale azzeri i tuoi profitti.

- Scarica ricevute ed estratti conto: dalla tua banca o servizio di pagamento in fiat puoi richiedere le ricevute di bonifici o pagamenti verso exchange ed altri servizi crypto.

- Scarica i report e cronologia delle transazioni: ottieni i report da ogni piattaforma crypto che utilizzi, quindi exchange, wallet e servizi CeFi. Young Platform fornisce un Report Fiscale che considera la tua attività sia sull’exchange che su Metamask.

NB: Archivia tutto con cura in modo da ritrovare questi documenti e prove in futuro. - Consulta un professionista: se non sei sicur* di come gestire la tassazione delle criptovalute, rivolgiti a un commercialista o a un consulente fiscale esperto in materia. Loro sapranno guidarti attraverso il processo e assicurarsi che tu rispetti tutte le norme fiscali.

Seguiremo i prossimi sviluppi e terremo questo articolo aggiornato. Intanto, questo è tutto quello che devi sapere sulla legge in Italia per la tassazione delle criptovalute nel 2023.