Tasse Crypto

Airdrop crypto: cos’è e quali sono le imposte da pagare nel 2025

Jacqueline Nieder

6 min

Le informazioni contenute in questo articolo hanno scopo puramente divulgativo: servono ad aiutare l’investitore a comprendere come funzionano le imposte sulle criptovalute ricevute tramite airdrop.

Se utilizzi un servizio di reportistica fiscale per criptovalute, come quello offerto da Young Platform, non devi effettuare alcun calcolo manuale.

Ogni transazione viene tracciata in automatico, i valori vengono calcolati correttamente e inseriti nelle caselle appropriate dei quadri della dichiarazione (come il Quadro RT o il Quadro T).

Il risultato è un report fiscale precompilato, che puoi usare come guida chiara e sicura durante la compilazione della dichiarazione dei redditi.

Acquista il Report Fiscale

Cos’è un airdrop crypto?

Un airdrop è una distribuzione gratuita di criptovalute.

Spesso i progetti crypto regalano i loro token a utenti selezionati per far conoscere il progetto, premiare chi ha già usato la piattaforma o incentivare l’adozione.

Esempio:

Nel 2020, Uniswap – uno dei più famosi exchange decentralizzati – ha regalato 400 token UNI a ogni utente che aveva interagito con la piattaforma prima di una certa data.

Un altro esempio più recente è Arbitrum, che nel 2023 ha distribuito token ARB agli utenti che avevano utilizzato la sua piattaforma.

Come viene trattato un airdrop crypto livello fiscale?

Ricevere token tramite airdrop è considerato un reddito anche se non hai speso nulla per ottenerli.

Per questo motivo, il valore ricevuto è soggetto a imposta.

Dove si dichiarano?

I token ricevuti tramite airdrop vanno indicati:

- Nel Quadro RW del Modello Redditi (ex Unico) o Quadro W (del modello 730) per dichiararne il possesso di criptovalute. Serve anche per calcolare l’imposta di bollo dello 0,2% sul totale delle criptovalute possedute al 31 dicembre.

- Nel Quadro RT del Modello Redditi (ex Unico), oppure nel Quadro T del modello 730 per un’eventuale vendita con guadagno.

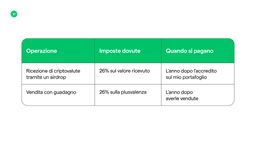

Quando si pagano le imposte sugli airdrop crypto?

Nell’anno successivo a quello in cui hai ricevuto i token.

Esempio:

Se hai ricevuto delle criptovalute con un airdrop nel 2024, dovrai dichiararle e pagare le imposte nel 2025.

Quanto si paga?

L’imposta da pagare è del 26% sul valore delle criptovalute ricevute tramite airdrop al momento dell’accredito sul tuo portafoglio.

Si considera cioè il prezzo della criptovaluta nel giorno in cui è stata accreditata sul tuo portafoglio.

Per calcolare il valore su cui verrà applicata l’imposta, ti basta:

- Moltiplicare la quantità di token ricevuti per

- Il prezzo di 1 token nel giorno in cui li hai ricevuti.

Questo ti dà il valore complessivo delle criptovalute ricevute, su cui si applica l’aliquota del 26% al netto della franchigia dei 2.000€.

Esempio – Imposta sull’airdrop ricevuto

Hai ricevuto 400 UNI il 21 ottobre 2024, quando 1 UNI valeva 7 €.

Valore totale ricevuto:

400 × 7 € = 2.800 €

Nel 2024 è in vigore una franchigia annuale di 2.000 € sulle plusvalenze.

Quindi si paga l’imposta solo sulla parte eccedente i 2.000 €:

- Reddito imponibile: 2.800 € – 2.000 € = 800 €

- Imposta da pagare nel 2025: 800 € × 26% = 208 €

Anche se non hai ancora venduto i tuoi UNI e restano nel tuo wallet, l’imposta è comunque dovuta, perché la ricezione di un airdrop è considerata un evento fiscalmente rilevante.

E se vendi le criptovalute?

Se poi vendi le criptovalute in cambio di euro o qualsiasi altra valuta fiat e il loro valore è aumentato, allora paghi anche un’imposta sulla plusvalenza (cioè sul guadagno).

Esempio – Imposta sulla vendita:

Hai venduto i tuoi 400 UNI a novembre 2024, quando valevano 10 € ciascuno.

Valore di vendita:

400 × 10 € = 4.000 €

Valore al momento dell’airdrop (ricevuto il 21 ottobre 2024):

400 × 7 € = 2.800 €

Plusvalenza realizzata:

4.000 € – 2.800 € = 1.200 €

Anche per le plusvalenze da vendita di criptovalute ricevute tramite airdrop, nel 2024 si applica la franchigia di 2.000 euro sul totale delle plusvalenze annuali.

Se non hai superato i 2.000 € di plusvalenze complessive nello stesso anno, l’intero importo è esente da tassazione.

Se invece nello stesso anno hai già superato la franchigia con altre vendite, allora i 1.200 € si sommano agli altri guadagni, e solo la parte eccedente i 2.000 € complessivi sarà tassata al 26%.

Quando si paga l’imposta sulla plusvalenza?

Il principio è semplice: le imposte si pagano l’anno successivo rispetto all’anno in cui hai venduto le criptovalute e, ovviamente, solo se hai realizzato un guadagno.

Quindi:

- Se le vendi nel 2024, paghi nel 2025

- Se le vendi nel 2025, paghi nel 2026

- Se le vendi nel 2026, paghi nel 2027…e così via.

E se scambi le criptovalute ricevute con un airdrop per una stablecoin?

Con l’entrata in vigore del regolamento europeo MiCAR, anche lo scambio di criptovalute con alcune stablecoin (chiamate EMT – e-money tokens) è fiscalmente rilevante.

Gli EMT sono stablecoin il cui valore è ancorato a una valuta fiat (come il dollaro o l’euro), e sono trattati dal fisco come valuta a corso legale. Esempi: Tether (USDT), USD Coin (USDC).

Questo significa che scambiare criptovalute come UNI per USDC è come venderle per euro, e se hai un guadagno rispetto al momento in cui le hai ricevute, dovrai pagare l’imposta sulla plusvalenza.

Esempio – Imposta sullo scambio con stablecoin

Hai ricevuto 400 UNI il 21 ottobre 2024 tramite airdrop, quando valevano 7 € ciascuno

→ valore iniziale: 400 × 7 € = 2.800 €

A novembre 2024, il prezzo di 1 UNI sale a 10 €.

Decidi di scambiare i tuoi 400 UNI per 4.000 USDC

→ valore dello scambio: 4.000 €

Calcolo della plusvalenza:

4.000 € (valore dello scambio) – 2.800 € (valore di ricezione) = 1.200 € di plusvalenza

Anche se non stai convertendo in euro, ma in stablecoin EMT (come USDC), la normativa considera questo tipo di scambio come realizzazione di una plusvalenza imponibile.

Nel 2024, le plusvalenze complessive godono di una franchigia annua di 2.000 euro.

Se non hai superato questa soglia con altre vendite o scambi nello stesso anno, la plusvalenza di 1.200 € è interamente esente.

→ Imposta da pagare nel 2025: 0 €

Se invece hai altre plusvalenze nello stesso anno e superi i 2.000 € complessivi, solo la parte eccedente sarà tassata al 26%.

NOTA – Classificazione degli EMT: uno scenario in evoluzione

Al momento non esiste una classificazione ufficiale, chiara e completa che indichi con certezza quali criptovalute rientrano nella categoria degli EMT (Electronic Money Tokens) secondo il regolamento MiCAR, e quali invece ricadano nelle altre categorie previste dalla normativa.

Di conseguenza, l’identificazione di una stablecoin come EMT è frutto di un’interpretazione della norma, basata sulle sue caratteristiche tecniche e funzionali. Questo porta inevitabilmente a categorizzazioni discordanti tra operatori del settore, fiscalisti e piattaforme.

In linea generale, si concorda sul fatto che Tether (USDT) – una delle stablecoin più utilizzate nel trading – può essere considerata un EMT, e quindi le operazioni in USDT sono fiscalmente rilevanti.

Diversamente, USD Coin (USDC) ha ricevuto ufficialmente la classificazione come EMT, avendo completato con successo il processo di due diligence richiesto dalla MiCAR e soddisfatto tutti i criteri normativi previsti.

Questo significa che, almeno per ora, le operazioni con USDC sono sicuramente rilevanti fiscalmente, mentre quelle con altre stablecoin – come USDT – lo sono in base a una lettura coerente e prudente della normativa vigente.

Tutti i calcoli sono automatici

Ricorda che non devi fare questi calcoli da solo o da sola.

Se utilizzi un servizio di reportistica fiscale per criptovalute, come quello offerto da Young Platform, tutti questi passaggi sono gestiti automaticamente:

- Il software traccia ogni operazione

- Calcola eventuali imposte dovute

- Ti dice esattamente quanto e se devi pagare

In pochi clic ottieni un report fiscale completo, già precompilato con il valore delle criptovalute e l’esatto importo delle imposte da versare per la dichiarazione dei redditi.

Acquista il Report Fiscale